所得税 甲乙 間違え た

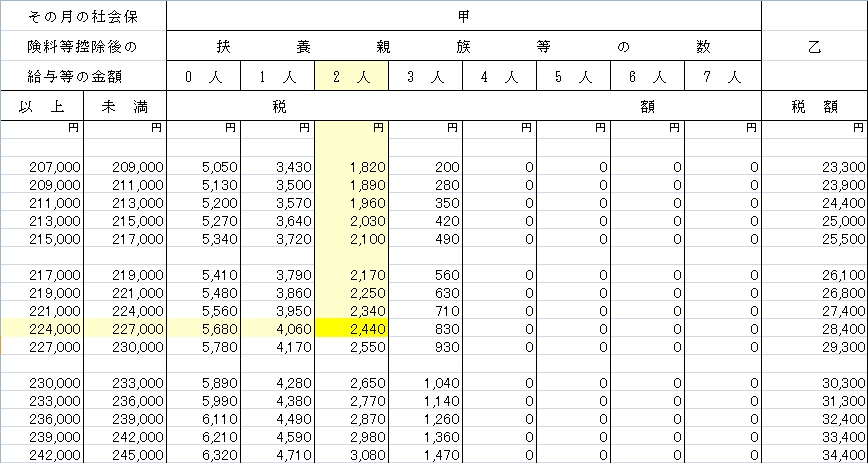

ツインレイ 男性 の 特徴年末調整:税額表(甲乙欄)の適用を誤った場合の処理につい . 乙欄 を適用すべきところ、 甲欄 を適用したまま1年間給与支給をしていた(税金を引いていなかった)ということになります。 対応に困惑しており、以 …. 乙欄適用なのに源泉徴収を失念してしまいました。|最適 . 扶養控除等申告書を出していただいていましたし、甲欄で源泉徴収する際には、毎月88000円未満であることから、一年間全員所得税ゼロ円で源泉徴収 …. 税理士ドットコム - [所得税]会社が甲欄乙欄を間違えて多く源泉 . 会社が甲欄乙欄を間違えて多く源泉徴収した場合について. 会社のミスで所得税の源泉徴収で甲欄適用者なのに乙種として数万円多く徴収されていました …. 甲欄乙欄の違いとは? 本当は怖い「扶養控除等申告書」. 甲欄と乙欄では、源泉所得税がこれだけ違う. 入社時の記入書類に「扶養控除等申告書」を含めておくこと. スポンサーリンク. 扶養控除等申告書とは? 「 …. 間違えてずっと甲欄で計算してしまいました -年末調整について . 間違えてずっと甲欄で計算してしまいました. 解決済. 気になる. 件. 質問者: goougoou. 質問日時: 2013/12/03 19:44. 回答数: 3 件. 年末調整について、 …. No.2026 確定申告を間違えたとき|国税庁. No.2026 確定申告を間違えたとき. [令和5年4月1日現在法令等] 対象税目. 所得税. 概要. 法定申告期限後に計算違いなど、申告内容の間違いに気が付いた場合 …. 所得税の源泉徴収金額をミスしたときの対処法 - クラウド . 源泉徴収税額の金額を間違ってしまった場合. こちらでは、給与計算システムで源泉徴収税額を誤ってしまった場合の対処方法についてご紹介します。 対 …. 年末調整「間違えた」「訂正したい」にも慌てない!ケース別 . 年末調整を間違えた時の訂正・修正方法について解説。保険料控除申告書や扶養控除申告書に書き間違いがあった場合などの訂正方法ややり直しが必要 …. 源泉徴収税額表の甲欄・乙欄・丙欄とは?年末調整の基礎知識 . いずれも 所得税の源泉徴収の際に従業員の事情によって税額を計算するための税区分が設けられており、月額表では「甲欄」「乙欄」、日額表では「甲欄 …. 【所得税】フローチャートで解説。源泉徴収の甲欄と乙欄の . 源泉徴収の甲欄と乙欄の扱いにご注意を! 給与所得の源泉徴収税額の求め方. 目次. 所得税の源泉徴収制度. 税額の求め方. 間違えて甲欄で計算するミスの代 …. 源泉所得税の「甲乙」って何?払い過ぎた税金の差額は戻って . 甲欄と乙欄の間違い. 「給与所得者の扶養控除等申告書」を提出した会社では甲欄、提出していない会社では乙欄となり、適用される税率がそれぞれ異な …. 「甲欄」と「乙欄」の算定方法の違い | 東京税理士会計士事務所. ここでは、「源泉所得税」を算定する場合の『「甲欄」による算定方法 』と『「乙欄」による算定方法 』との違いを、以下の項目に従い、ご紹介させて頂 …. 所得税の確定申告を間違えた場合の修正申告・更正の請求に .

あした を ささえる イオン の が ん 保険…. 所得税を間違えて申告してしまったらどうなるの? | ZEIMO. 所得税を間違えて申告してしまったらどうなるの? [公開日] 2018年8月3日. [更新日] 2023年2月17日. 所得税の申告は非常に複雑です。 確定申告で間違った …. No.2675 年末調整の過不足額の精算|国税庁. [令和5年4月1日現在法令等] 対象税目. 源泉所得税. 概要. 給与の支払者は、年末調整で算出された1年間に納めるべき所得税および復興特別所得税の額(以下「年調年 …. 税理士ドットコム - 所得税「甲欄」「乙欄」の間違いによる . 所得税「甲欄」「乙欄」の間違いによる差額処理について. 給与計算を担当している者です。 今年の1月に入社されたパート勤務の方がいらっしゃるのです …. 取得対価の額の欄を間違えて確定申告してしまった場合、確定 . 取得対価の額の欄を間違えて確定申告してしまった場合、確定申告の修正が必要なのか. 納税額は変わらないが、取得対価の額を間違えて記載してしまった …. 知らないと損する扶養控除申告書の話!甲乙で所得税が変わる . 2014年07月29日. お金・生活. 知らないと損する扶養控除申告書の話! 甲乙で所得税が変わる? 注意点とは. 昇給したのに手取りが激減の憂き目!! かれこれ数か月前、うれし …. 【確定申告書等作成コーナー】-申告の内容を間違えていたとき . 申告の内容を間違えていたときはどうすればいいですか? 以下の場合に応じてそれぞれの方法で訂正を行ってください。 申告期限内に誤りに気付いた場合. 誤った箇所を訂 …. 確定申告を間違えたときには早めの修正申告を! | ニュース . 税ニュース 2024.03.11 確定申告を間違えたときには早めの修正申告を! 確定申告を終えてホッとしている方も多いと思われるが、法定申告期限後に計算違いなど、申告内 …. 確定申告を忘れて期限後申告に課される無申告加算税 . 令和5年分の所得税等の確定申告も終盤を迎えているが、所得税法では毎年1月1日から12月31日までの1年間に生じた所得について、翌年2月16日から3月15日まで …. ずっと底辺を生きてきた…手取り月19万円・非正規の59歳男性 . 正社員だったのは3年間だけ…ずっと非正規の男性が手にする「年金額」 現在の男性の収入は、月25万円ほどになり、手取りは19万円ほど。1人暮らしの男性には …. 国税局がファナックに97億円申告漏れ指摘(共同通信) - Yahoo . 過少申告加算税を含めた追 大手工作機械メーカーファナックが国内で計上すべき所得を海外の子会社に移したとして、東京国税局から約97億円の . 所得税に支払について - 税理士に無料相談ができるみんなの . 税理士の変更. 【税理士ドットコム】確定申告による所得税の支払いについての質問です。. 3/1にetaxにて確定申告を終え、所得税15000円の支払いを行いました。. …. 世耕氏、確定申告で裏金納税を拒否 「すべて政治活動に使った . 日本維新の会の音喜多駿氏は、世耕氏側が1542万円の還流を受け、政治資金収支報告書に記載しなかったことについて、還流分を確定申告して納税 . 年末調整の訂正や年末調整後の修正の仕方について | 給与計算 .

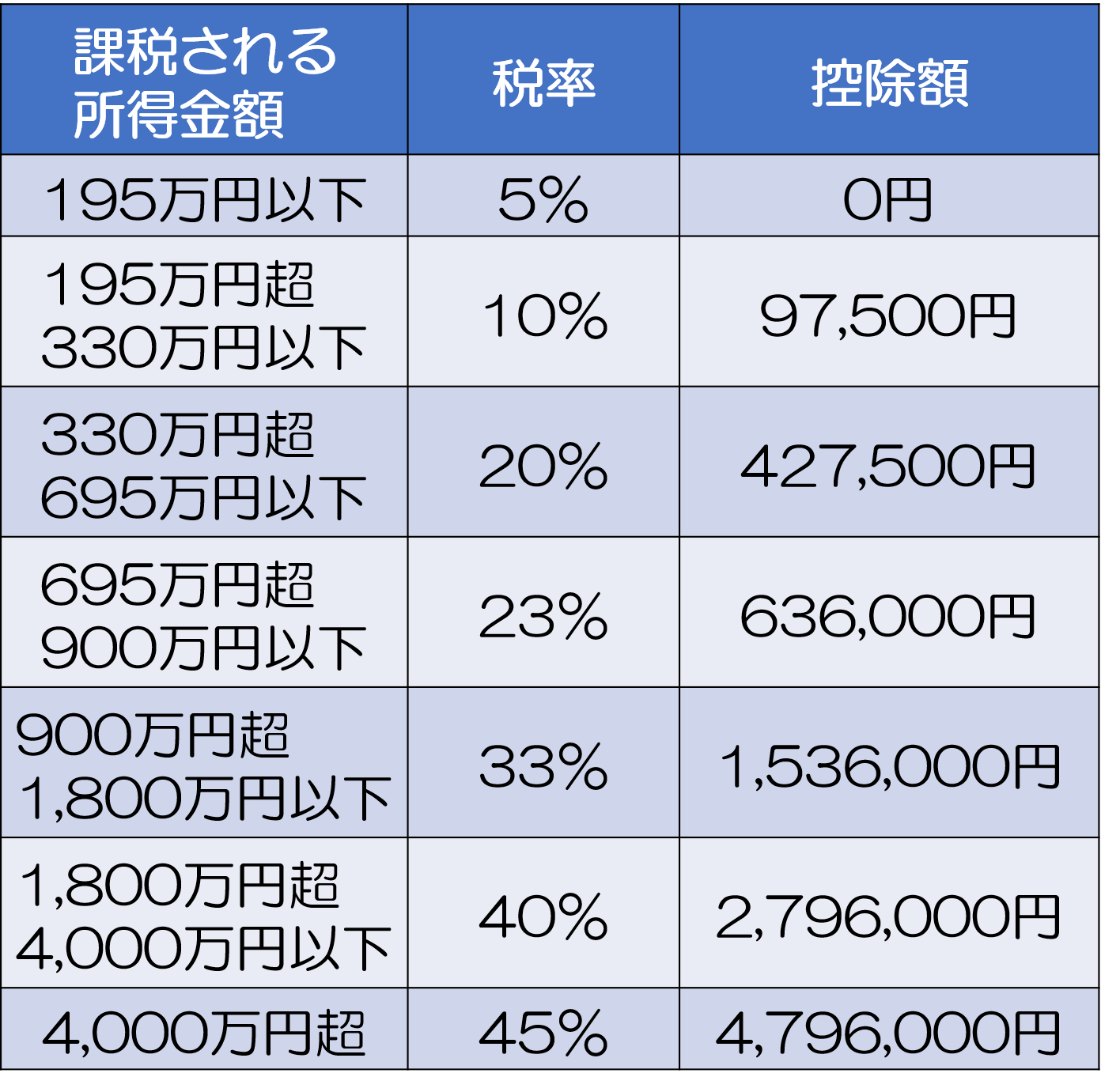

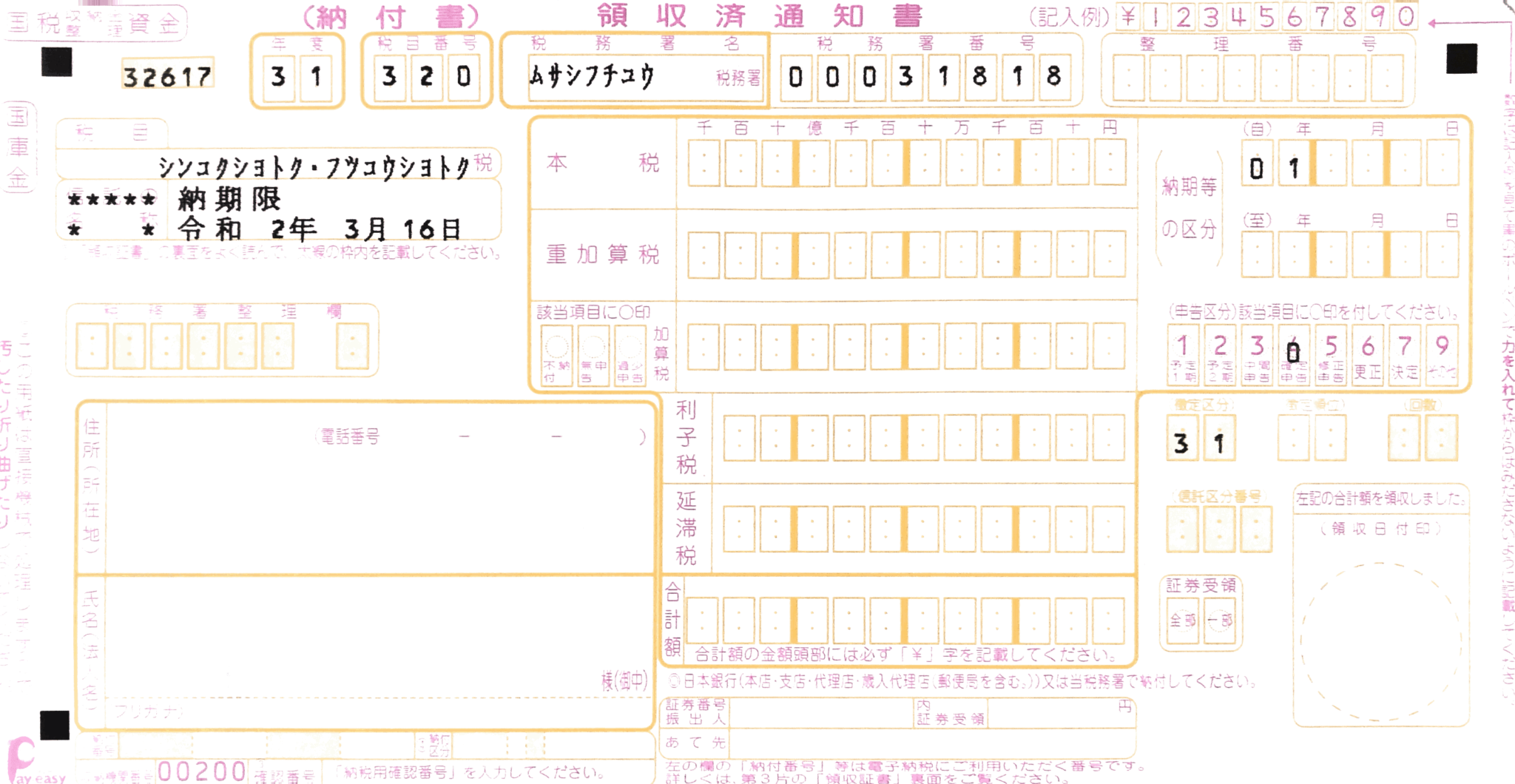

足 の 甲 腱鞘炎 原因「納期等の区分」欄. 給与、退職手当又は弁護士・税理士・司法書士等の報酬・料金を支払った年月を記載します。. なお、納期の特例の適用を受けている場合には、納期の特例の期間の最初と最後の支払年月を記載します。. (1) 納期の特例 . 源泉徴収税額表の「月額表」「日額表」の使い方と「甲欄 . 1.「月給=月額表、日給=日額表」ではない. 給料から天引き(源泉徴収)する所得税及び復興特別所得税の額は、「給与所得者の源泉徴収税額表」を使用して求めることができます。. この源泉徴収税額表には「月額表」と「日額表」があり、前 …. No.2260 所得税の税率|国税庁. 所得税の税率は、分離課税に対するものなどを除くと、5パーセントから45パーセントの7段階に区分されています。 計算方法・計算式 課税される所得金額(1,000円未満の端数金額を切り捨てた後の金額です。)に対する所得税の金額は .

スパゲッティー ノ所得税の税率は、分離課税に対するものなどを除くと、5パーセントから45パーセントの7段階に区分されています。 計算方法・計算式 課税される所得金額(1,000円未満の端数金額を切り捨てた後の金額です。)に対する所得税の金額は . 【甲欄?乙欄?】源泉徴収税額表の見方や税額の計算 …. 毎月支給する給与に係る所得税額を計算する多くの場合は、月額表の「甲欄」「乙欄」を使用します。. では、「甲欄」と「乙欄」では税額がどのくらい変わるのでしょうか。. 犬 と 遊べる 公園 京都

友達 に 会わ せる 女性 心理令和4年分の税額表を見ながら説明していきます。. 毎月の給与を30万円、扶養 . 誤って乙票に - 相談の広場 - 総務の森. ご質問させてください。よろしくお願いします。 甲欄であるべきアルバイト学生を、誤って乙欄にして1月から給与を支払っていました。 扶養控除等異動申告書を提出しており、1月に雇用しました。 9月の給与で甲欄になおしましたが(非課税でした)、1月から8月までの所得税は、年末調整で . No.2026 確定申告を間違えたとき|国税庁. No.2026 確定申告を間違えたとき No.2026 確定申告を間違えたとき [令和5年4月1日現在法令等] 対象税目 所得税 概要 法定申告期限後に計算違いなど、申告内容の間違いに気が付いた場合は、次の方法で訂正してください。 なお、国税 . 所得税の税率と速算表・早見表 | ZEIMO. 課税される所得金額:500万円の場合. 5,000,000円(課税される所得金額)×20%(税率)-427,500円(控除額)=572,500円. ※平成25年(2013年)から令和19年(2037年)までは、上記の所得税に加えて、復興特別所得税( 所得税額の2.1% )が発生します。. 所得税の計算方法は?税率・控除、確定申告が必要なケースの . 足 と 靴 の 店 べく えむ

数 を 数える プリント所得税は法人の業務や確定申告などで扱いますが、正確に計算する必要があります。数字を間違えてしまうと追加徴税にもなりかねません。そこでこの記事では、所得税の計算方法や注意点、申告や納税方法について解説していきます。所得税の計算が必要になる前に確認しておきましょう。. パート・アルバイトの税区分「甲・乙・丙」、きちんと理解 . 参考:国税庁「「給与所得の源泉徴収税額表(令和 4年分)」」 単純に税額だけを見るなら、丙欄がもっとも支払う税金が少ない計算となります。もちろん、支払額が少ない理由があるからなのですが、正しく税区分を理解していない場合、後々になって税金を納めなければなりません。. No.2026 確定申告を間違えたとき|国税庁. No.2026 確定申告を間違えたとき No.2026 確定申告を間違えたとき [令和5年4月1日現在法令等] 対象税目 所得税 概要 法定申告期限後に計算違いなど、申告内容の間違いに気が付いた場合は、次の方法で訂正してください。 なお、国税 . No.2110 事業主がしなければならない源泉徴収 - 国税庁. 源泉徴収した所得税および復興特別所得税の納付については、次のとおりです。. 源泉徴収した所得税および復興特別所得税は、給与を支払った月の翌月10日までに納付書を添えて国に納付します。. 納付書の記載に当たっては、住所、氏名や税務署から通知 . 【確定申告書等作成コーナー】-申告の内容を間違えていたとき . 誤った箇所を訂正した上で改めて申告書等を作成し、次の申告期限までに提出してください。所得税及び復興特別所得税:令和5年3月15日(水) 贈与税:令和5年3月15日(水) 消費税及び地方消費税:令和5年3月31日(金). 【時効は?】従業員や外注先等から源泉所得税を徴収漏れして . 従業員や士業等から源泉所得税を取り忘れていた場合は、追加で従業員等から徴収しておいた方が実務上は楽です。会社で負担した場合は、追加給与扱いとなり、さらに源泉所得税が課税される計算となるため、非常に面倒な計算となります。. 年末調整を間違えた! 不納付加算税はどうなるの?<3分で . つまり、給与所得者が提出したまるふなどの申告書等の記載が間違えていた場合、源泉徴収義務者(会社)が悪いわけではありませんので、不納付加算税は徴収されないことになります。. さらに、加算税は国税通則法第119条第4項で5千円未満は切捨てとあり . 令和4年分 源泉徴収税額表|国税庁. この源泉徴収税額表は、令和4年分の給与等について、所得税と復興特別所得税を併せて源泉徴収する際に使用するものです。. 令和2年1月以後「税額」は改正されていません。. なお、短期退職手当等に係る課税退職所得金額の算出方法については改正されて . 源泉所得税の算定方法 | 東京税理士会計士事務所. 1、「源泉所得税」の算定方法. 「支給する給与・役員報酬の金額」に応じた「 一定の所得税 ( 源泉所得税 )」を控除することが必要となりますが、. 夫 へ の 謝罪 の 手紙 例文

夜中 頭痛 で 目 が 覚める「後者」の「 乙欄 による源泉所得税の算定方法」が「通常の金額よりも 高い金額水準 の源泉所 …. 源泉所得税の甲欄乙欄とは?源泉所得税額を自分で簡単に確認 . 賞与に対する源泉所得税額の計算方法は、毎月の給与の源泉所得税の確認方法と異 なりますので、こちらをご確認下さい。 まず、扶養控除等申告書に記載された扶養の人数を確認して、該当する「扶養親族等の数」の列を確認して下さい。. 【確定申告書等作成コーナー】-申告の内容を間違えていたとき . 誤った箇所を訂正した上で改めて申告書等を作成し、法定申告期限までに提出してください。なお、令和元年分の各税目の法定申告期限は以下のとおりです。所得税及び復興特別所得税:令和2年4月16日(木) 贈与税:令和2年4月16日. 年収別(200万〜1億)の所得税早見表と計算方法を紹介 . 年収別で自分の所得税が分かる早見表を用意しました。そのほかの税金・住民税・社会保険料・手取り収入も分かります。また、3ステップで誰でも簡単に導ける所得税の具体的な計算方法を丁寧に解説します。. 年末調整の対象となる人 – 甲欄・乙欄・丙欄とは | あおい会計. 源泉徴収税額表の甲欄・乙欄・丙欄とは. 肌 の 凹凸 なくす

えん ぎ 屋 水晶 院 財布「給与所得者の扶養控除等(異動)申告書」(以下、扶養控除等申告書)を「給与の支払者」に提出した人が対象になります。. この書類を受けた「給与の支払者」が「主たる給与の支払先」となり、源泉 …. 甲欄・乙欄・丙欄について出来るだけわかりやすく【所得税 . 所得税表の区分は、 甲乙丙 こうおつへい の3つに分けられます。 この区分を理解していないと所得税額が表から計算できませんし、給与ソフトに甲乙丙の入力もできませんね。この記事では、所得税の「 甲欄 こうらん ・ 乙欄 おつらん ・ 丙欄 へいらん 」の区分の見分け方について説明して . No.2026 確定申告を間違えたとき|国税庁. No.2026 確定申告を間違えたとき No.2026 確定申告を間違えたとき [令和5年4月1日現在法令等] 対象税目 所得税 概要 法定申告期限後に計算違いなど、申告内容の間違いに気が付いた場合は、次の方法で訂正してください。 なお、国税 . 扶養控除等申告書の書き間違いの修正方法は? 提出忘れや嘘を . 扶養控除等申告書を作成していて間違えた場合は、以下の3つの手順で修正します。. ・修正が必要な個所を二重線で消す. ・修正内容を二重線の上部または下部に記入. ・二重線に重ねるように訂正印を押す. 証明 写真 ひげ 消す

家 が 揺れる 地震 では ない二重線を書くペンの色は、黒で大丈夫 …. No.1175 勤労学生控除|国税庁. 勤労学生控除の対象となる人の範囲. 勤労学生とは、その年の12月31日の現況で、次の3つの要件のすべてに当てはまる人です。. (1)給与所得などの勤労による所得があること. (2) 合計所得金額 が75万円以下(令和元年分以前は65万円以下)で、かつ、(1 . 源泉徴収のしかた - 国税庁. 所得税の納付は、①金税等のにく必く、 ②所納付の「納付」 が便利です。源泉徴収のしかた 令和5年版 法人番号 7000012050002 所得税の納付は納付 整をに等の額の算 書等の整さ れます。整は 徴収のに徴収に・ のを国税「徴収の. No.2260 所得税の税率|国税庁. 所得税の税率は、分離課税に対するものなどを除くと、5パーセントから45パーセントの7段階に区分されています。 計算方法・計算式 課税される所得金額(1,000円未満の端数金額を切り捨てた後の金額です。)に対する所得税の金額は . 所得税のしくみ|国税庁. 所得税は、個人の所得に対してかかる税金で、1年間の全ての所得から所得控除を差し引いた残りの課税所得に税率を適用し税額を計算します。 平成25年から令和19年までの各年分については、復興特別所得税を所得税と併せて申告・納付します。. 年末調整の訂正や年末調整後の修正の仕方について | 給与計算 . 年末調整書類の訂正に際しては、 修正液の使用は認められていません。. 正しい訂正方法は以下の通りです。. 間違えた個所に二重線を引く. 二重線の上部(または下部)に訂正分を記載. 年末調整書類の記入は、以下のページを参考に確実に行って、 …. No.2260 所得税の税率|国税庁. ドラクエ 10 真 災厄 の 王

モラハラ 男 の 定番 セリフ所得税の税率は、分離課税に対するものなどを除くと、5パーセントから45パーセントの7段階に区分されています。 計算方法・計算式 課税される所得金額(1,000円未満の端数金額を切り捨てた後の金額です。)に対する所得税の金額は . 【確定申告】所得税の納付書の書き方を記入例つきで分かり . 所得税の納付書の書き方 続いては、所得税の納付書の具体的な書き方を解説します。所得税に限らず、国税の納付書は3枚の複写式になっており、黒(又は青)のボールペンで1枚目に記入することで、残りの2枚にも複写されます。. No.2026 確定申告を間違えたとき|国税庁. No.2026 確定申告を間違えたとき No.2026 確定申告を間違えたとき [令和5年4月1日現在法令等] 対象税目 所得税 概要 法定申告期限後に計算違いなど、申告内容の間違いに気が付いた場合は、次の方法で訂正してください。 なお、国税 . 【申告が間違っていた場合】|国税庁. また、確定申告期限後に誤りに気付いた場合は、次のような手続で申告した内容を訂正してください。. (1) 税額を実際より多く申告していたとき. 納付すべき税額が過大であるとき、純損失等の金額が過少であるとき、還付される金額が過少であると …. 株式 会社 バイトレ 単発 評判